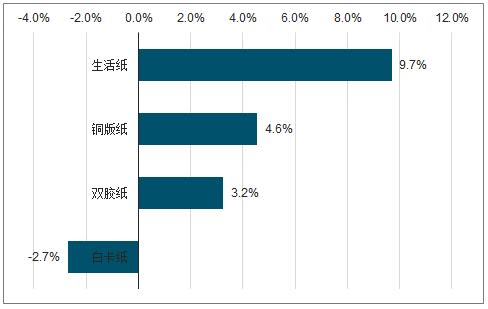

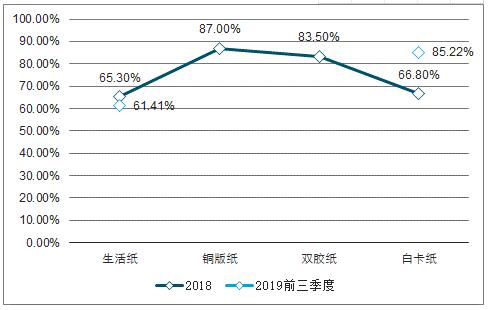

2016-2018漿紙系主要紙品消費需求量CAGR(%)

數據來源:公開資料整理

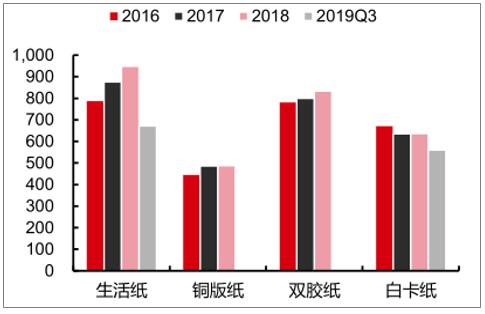

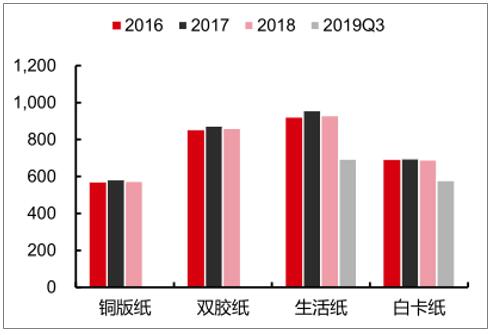

2016-2019前三季度銅版、雙膠、白卡及生活用紙消費需求量(萬噸)

數據來源:公開資料整理

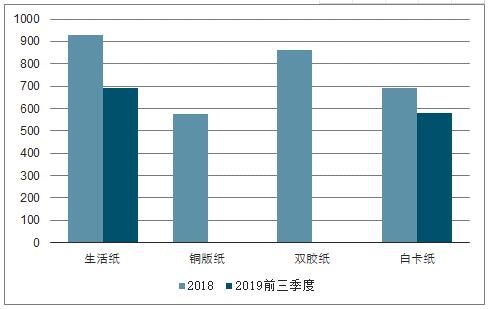

2018-2019前三季度生活紙、銅板紙、雙膠紙、白卡紙總產量(萬噸)

數據來源:公開資料整理

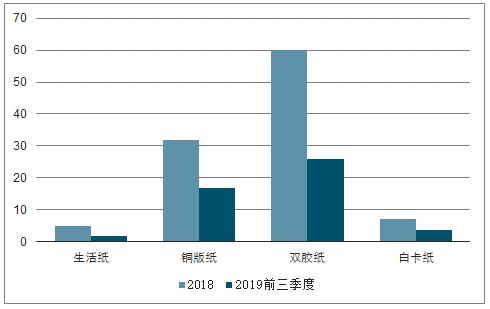

2018-2019前三季度生活紙、銅板紙、雙膠紙、白卡紙進口量(萬噸)

數據來源:公開資料整理

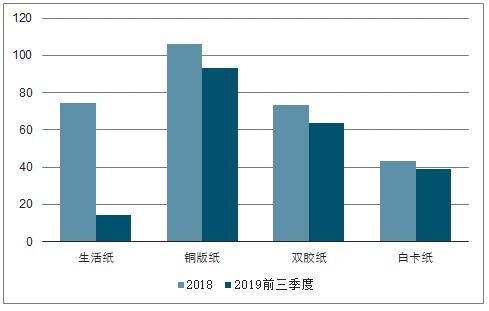

2018-2019前三季度生活紙、銅板紙、雙膠紙、白卡紙出口量(萬噸)

數據來源:公開資料整理

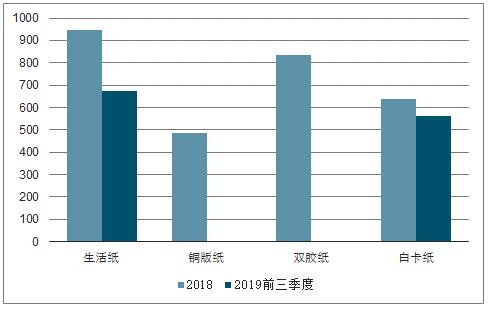

2018-2019前三季度生活紙、銅板紙、雙膠紙、白卡紙消費需求量(萬噸)

數據來源:公開資料整理

2018-2019前三季度生活紙、銅板紙、雙膠紙、白卡紙開工率

數據來源:公開資料整理

除銅版紙外,2016-2020年漿紙系主要紙種產能均持續擴張。銅版紙生產格局集中,2018年CR4高達87.1%,過去3年無新增產能。其產量保持穩定,2016-2018年CAGR僅為0.43%,開工率也維持在85%以上的高位,供需格局為穩定。而生活用紙、雙膠紙及白卡紙產能陸續釋放,2016-2018年產能CAGR分別為10.8%/5.40%/1.08%,均高于三者同期需求量CAGR(9.70%/3.24%/-2.70%),致使產量增長趨緩,開工率出現明顯下滑,分別-14.0pcts/-8.2pcts/-1.4pcts。預計2019-2020年生活用紙新增產能明顯放緩,加之需求穩健增長,供需結構有望逐步改善;白卡紙至2020年計劃新增產能255萬噸,有望彌補富陽地區214萬噸白紙板落后產能關停帶來的市場空白;文化紙方面,銅版紙雖無新增產能投放,但其需求彈性弱于雙膠紙,提價期間銅版紙價格落實情況整體不及雙膠。而雙膠紙潛在的130萬噸產能投放料將在長期對紙價造成壓力。

2016-2020E漿紙系主要紙品產能及預測(萬噸)

數據來源:公開資料整理

2016-2019Q1-3漿紙系主要紙品產量(萬噸)

數據來源:公開資料整理

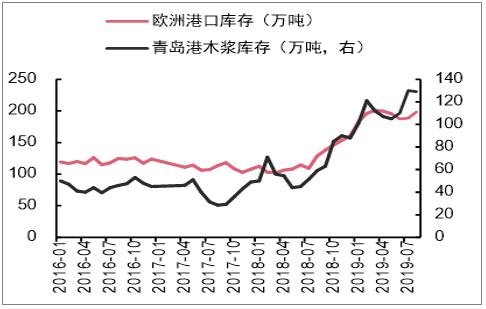

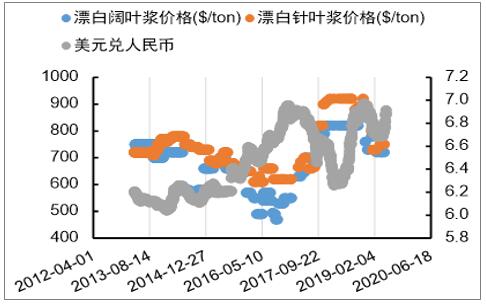

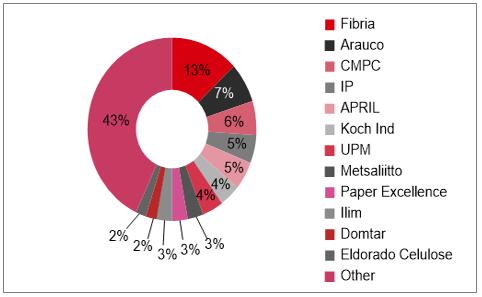

2019年截至目前,木漿均價跌幅已接近25%。需求不振、港口庫存依然高企疊加人民幣短期貶值壓力,然而長期來看,木漿供給格局較為集中,全球Top5木漿廠產能占比約36%,而Top5闊葉漿廠產能占比超50%。19H2以來海外漿廠已通過停機減產以及減少發運量的方式維持漿價穩定,在上游持續去庫存期間,預計至2021年前全球漿廠將不再投放新增產能。在上游控量保價的大背景下,漿價下行空間有限,預計2020年有望企穩。而漿價反彈則取決于下游需求的修復程度,對此我們仍會持續跟蹤。

全球港口木漿庫存水平依然高企

數據來源:公開資料整理

木漿價格與人民幣匯率呈現負相關性,人民幣貶值同期漿價呈下行態勢

數據來源:公開資料整理

全球木漿產能結構(%)

數據來源:公開資料整理